اعداد فیبوناچی در بازارهای مالی

در بازارهای مالی شاهد اعداد و نسبت های مالی هستیم. اعداد فیبوناچی هم اعدادی هستند که با استفاده از آن ها می توانیم بازگشت یا ادامه روند قیمتی بازار را تحلیل کنیم. فیبوناچی در تحلیل نقاط حمایت و مقاومت را نشان می دهد. اعداد فیبوناچی از دنباله فیبوناچی به وجود می آیند. برای استفاده از ابزارها و الگوهای فیبوناچی در تحلیل های تکنیکال باید به درصدها دقت کنیم. در این نوشتار برآنیم تا در مورد اعداد فیبوناچی، فیبوناچی در تحلیل، نوع ترسیم ابزارهای آن در و موارد بسیار دیگر توضیح داده و اطلاعات خوبی را در اختیار شما قرار دهیم.

فیبوناچی کیست؟

تاریخچه اعداد فیبوناچی

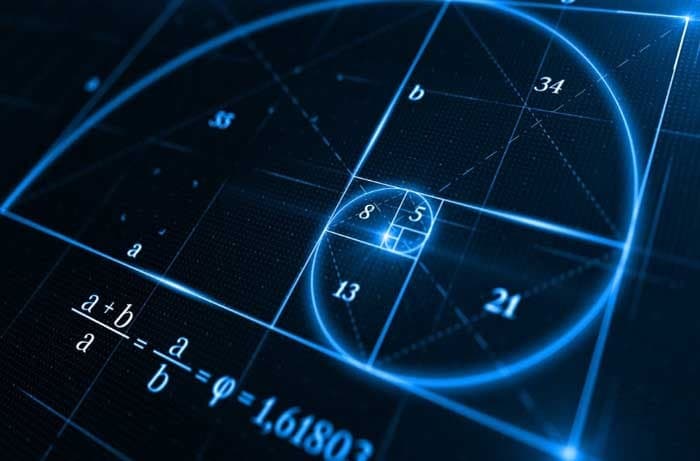

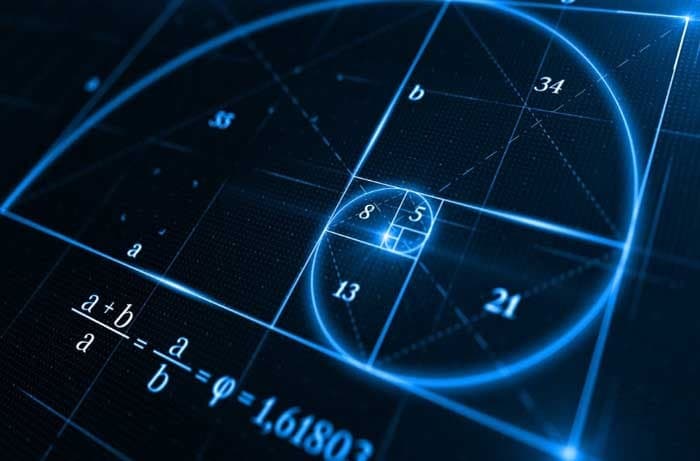

0.1، 1.2، 3.5، 8.13، 21.34، 55.89، 144.233، …

به طور مثال، اگر نسبت عدد 40ام این دنباله را با عدد قبلی خود به دست آوریم به عدد 1٫618033988749895 خواهیم رسید. مورد مهم در سری اعداد فیبوناچی این است که تقریبا هر عددی 618.1 برابر عدد قبل از خود است. بنابراین در مطالعه اعداد فیبوناچی به یک عدد طلایی با مقدار 0.618 برمی خوریم.

این قانون در مورد دنباله اعداد فیبوناچی را به ذهن بسپارید:

- در سری اعداد فیبوناچی تقسیم عدد اول به عدد دوم، 100 درصد را نشان می دهد.

- تقسیم عدد دوم به عدد سوم نیز 50 درصد را نشان می دهد.

- تقسیم هر عدد به دو عدد پس از آن عدد 2.38 درصد و تقسیم هر عدد به سه عدد پس از آن، 6.23 را نشان می دهد.

حال با این اعداد و ارقام چه کنیم؟ فیبوناچی در تحلیل چگونه عمل می کند؟

نوع رسم ابزار فیبوناچی در تحلیل تکنیکال

معامله گران در تحلیل تکنیکال می بایست در قدم اول یک روند خاص از معاملات و قیمت ها را مشخص کنند. این روندها می توانند صعودی و یا نزولی باشند. حال اینکه از چه ابزاری برای رسم الگو و مشخص کردن روند استفاده کنید امری شخصی است. به یاد داشته باشید تجربه، یکی از عوال مهم و تاثیرگذار در این شرایط است. در روند صعودی کف را به سقف و در روند نزولی سقف را به کف متصل کنید. در ابتدا حساسیت را بر روی تراز 38.2 درصد و پس از گذشت از این تراز، حساسیت را بر روی 61.8 درصد قرار دهید. زمانی که از تراز 61.8 درصد گذشت، حساسیت بعدی 78.6 درصد است. اگر این سطح نیز شکسته شود احتمال برخور کف قیمتی خواهد بود. زمانی که سطوح را با اتصال نقاط با یکدیگر به دست آوریم به خطی می رسیم که دارای یک حداقل و یک حداکثر است. در این حالت خط روند زیگزاگی را مشاهده خواهیم کرد که با فیبوناچی در تحلیل خط روند، می توانیم روند قیمتی آینده آن را پیش بینی کنیم.

اعداد فیبوناچی هم اعدادی هستند که با استفاده از آن ها می توانیم بازگشت یا ادامه روند قیمتی بازار را تحلیل کنیم.

انواع الگوی فیبوناچی

در این قسمت به توضیحاتی از 7 الگوی فیبوناچی می پردازیم.

الگوی فیبوناچی Extension

الگوی فیبوناچی Extension

الگوی فیبوناچی Projection

الگوی فیبوناچی Projection یک تفاوت عمده با الگوی Extension دارد و آن هم این است که میزان اصلاح قیمت در یک موج برای به دست آوردن نقاط بالای 100 درصد آن روند بسیار مهم است. در این روش از بالاترین قیمت تا پایین ترین قیمت خطی رسم کرده و نقطه سوم را که در اصل نقطه اصلاح روند است را در نقطه چهارم تعیین می کنیم. پس از اتصال نقاط انتظار روند رو به رشدی را خواهیم داشت. در یک روند صعودی دقیقا این نقاط به صورت بالعکس مشخص می شوند.

الگوی فیبوناچی Projection

این ابزار قیمت هایی را که در یک کانال قرار دارند تحلیل می کند. در این الگو به راحتی می توانیم نقاط حمایت و مقاومت حاصل از یک روند قیمتی را رسم کرده و بر روی نمودار مشخص کنیم.

نحوه تعیین حد ضرر (استاپ) و حد سود (تارگت) با اعداد مهم فیبوناچی

تعیین حدضرر و حدسود با فیبوناچی در تحلیل

همیشه یادتان باشد در هنگام باز کردن یک معامله و خرید یک سهم یا ارز، حد ضرری برای سرمایه خود در نظر بگیرید. برای این کار با استفاده از اعداد فیبوناچی در روند نزولی، قله قبل از ناحیه شکست را در نظر گرفته و استاپ بالای قله قرار می دهیم. در روند صعودی نیز دره قبل از ناحیه شکست را در نظر گرفته و استاپ زیر آن قرار می دهیم.

دلایل محبوبیت فیبوناچی در تحلیل معاملات

فیبوناچی در تحلیل تکنیکال یعنی استفاده از سطوح حمایتی و مقاومتی که از این سطوح برای مشخص کردن اهداف قیمتی استفاده می شود. فیبوناچی در تحلیل برای معامله گران در بازارهای مالی به دلایل زیر بسیار محبوب است.

- سطوح فیبوناچی نقاط مرجعی را برای تحلیل گر فراهم می کند که از انتزاعی شدن موضوع جلوگیری کرده و یک تحلیل با درصد بالایی از پیش بینی درست را در اختیار وی می گذارد.

- سطوح فیبوناچی متشکل از اعداد هندسی هستند که پس از ایجاد نقاط و متصل کردن آن ها به یکدیگر سطوح گسترش (Extension) و اصلاحی (Retracement) برای تحلیل گر بسیار واضح و کارآمد خواهد بود.

- سطوح گسترش (Extension) و اصلاحی (Retracement) سطوح نامرئی از حمایت ها و مقاومت ها هستند.

گفتار پایانی!

در این مقاله با اعداد فیبوناچی، مفهوم فیبوناچی در تحلیل روند قیمتی بازارهای مالی و انواع الگوی آن برای ترسیم خطوط روند نمودار و پیش بینی قیمت آینده بازار آشنا شدید. برای درک بیشتر این موضوع تمرین و تکرار و مطالعات عمیق، شما را کمک خواهد کرد.

سوالات متداول!

این ابزار یکی از مهم ترین و البته ساده ترین ابزارهای فیبوناچی است که با کمک آن می توان درصدهای احتمالی برای پایان یک روند نزولی را حدس زد و نقاط ورود مناسبی به دست آورد.

نسبت های مهم فیبوناچی در تحلیل تکنیکال چیست؟

هر عددی را که بر عدد بعد از خودش تقسیم کنید (از دنباله سیزدهم به بعد) به عدد 0.618 خواهید رسید که آن را به عنوان نسبت اول در نظر می گیریم.

هر عددی را بر دو عدد پس از خودش تقسیم کنید به عدد ثابت 0.382 خواهید رسید که آن را به عنوان دومین نسبت مهم فیبوناچی در نظر می گیریم.

هر عددی را بر سه عدد پس از خودش تقسیم کنید به عدد ثابت 0.236 خواهید رسید که آن را به عنوان سومین نسبت مهم فیبوناچی در تحلیل تکنیکال در نظر می گیریم.

هر عددی را بر عدد قبل از خودش تقسیم کنید به عدد 0.618 خواهید رسید که آن را به عنوان نسبت طلایی در نظر می گیریم.

اگر در بازارهای مالی معامله کرده باشید، حتماً متوجه شده اید که دارایی های مختلف از رمزارزها گرفته تا سهام بورسی و طلا، همگی از یک سری الگوها و مدل های خاص پیروی می کنند.

یکی از این الگوها که به دفعات زیاد شاهد آن بوده ایم، تثبیت قیمت بعد از یک حرکت بزرگ است. در این شرایط قیمت دارایی مورد نظر در یک محدوده خرید و فروش می شود و بعد از مدتی حرکت بعدی خود را آغاز می کند. حتی زمانی که بازار دارای روند است نیز قیمت ها معمولاً سطوح خاصی را هدف قرار داده و سپس به حرکت خود ادامه می دهند.

یکی از بهترین راه های شناسایی این سطوح استفاده از ابزار فیبوناچی در نمودار قیمت دارایی های مختلف است که تاریخچه ی جالبی هم دارد. بنابراین، اگر می خواهید با اعداد فیبوناچی آشنا شده و بدانید که اصلاً چنین دنباله ریاضی چه ربطی به بازارهای مالی و سودآوری در آن دارد، پس حتماً تا انتهای مقاله همراه ما باشید.

اعداد فیبوناچی چیست؟

اعداد فیبوناچی به یک دنباله ریاضی خاص گفته می شود که با اعداد صفر و یک شروع شده و هر عدد بعدی از مجموعه دو عدد قبلی به دست آید.

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, …

در نگاه اول شاید این دنباله تنها یک سری اعداد تصادفی و ساده به نظر برسند و با خود فکر کنید چنین اعدادی چه ربطی به و سودآوری در آن دارد؟

در حقیقت اگر بعد از چند عدد ابتدایی این سری، هر عددی را بر عدد قبلی خود تقسیم کنید همیشه با نسبت 1.618 مواجه خواهید شد. به عنوان مثال اگر 55 را بر 34 تقسیم کنیم حدوداً عدد 1.618 به دست خواهد آمد. به همین ترتیب اگر هر عددی را بر عدد بعدی خود تقسیم کنیم نسبت 0.618 به دست خواهد آمد.

موضوعی که این نسبت ها را هیجان انگیز می کند این است که تقریباً در هر زمینه ای می توان نسبت طلایی فیبوناچی را پیدا کرد. از هنر و جغرافی گرفته تا طبیعت و معماری از اعداد فیبوناچی و نسبت طلایی آن استفاده شده است. به عنوان مثال، اگر تعداد زنبورهای ماده یک کندوی عسل را بر تعداد زنبورهای نر آن تقسیم کنیم در کمال تعجب با عدد 1.618 مواجه خواهیم شد. نسبت طول ساعد هر شخص در مقایسه با طول دست او نیز 1.618 است.

برای همین در بازارهای مالی نیز از این نسبت ها برای تعیین سطوح مهمی مثل استفاده می شود.

اعداد فیبوناچی در بازارهای مالی

- از اعداد فیبوناچی و نسبت های آن برای تعیین نقاط مقاومت و حمایت استفاده می شود.

- در بازارهای مالی نیز نسبت طلایی فیبوناچی از همان پایه ریاضی موجود در پدیده های طبیعی که در بالا به آن ها اشاره کردیم، بهره می برد. معامله گران برای استفاده از این نسبت ها در خود معمولاً از سه نسبت بیشترین استفاده را می برند: اولین نسبت 38.2 درصد است که اغلب به 38 درصد رند می شود. دو نسبت بعدی نیز 50 درصد و 61.8 درصد است که آن هم معمولاً به 62 درصد رند می شود. با این حال امکان استفاده از نسبت های دیگر دنباله فیبوناچی مثل 23.6، 161.8، 423، 684.4 درصد نیز وجود دارد.

- نسبت 38.2 درصد از تقسیم یک عدد بر عددی که دو پله از آن فاصله دارد به دست می آید. برای مثال اگر 21 را بر 55 تقسیم کنیم با عدد 0.382 مواجه خواهیم شد. به همین ترتیب نسبت 23.6 درصد نیز از تقسیم یک عدد در سری فیبوناچی بر عددی که سه پله از آن فاصله دارد به دست می آید. به عنوان مثال اگر 8 را بر 34 تقسیم کنیم عدد 0.235 به دست خواهد آمد.

- سطوح اصلاحی فیبوناچی

- سطوح اصلاحی فیبوناچی یا فیبوناچی ریتریسمنت به سطوحی گفته می شود که در یک حرکت رونددار احتمال بازگشت قیمت از آن ها بیشتر است.

- منطق کسانی که از سطوح فیبوناچی برای تعیین سطوح مهم نمودار قیمتی استفاده می کنند، این است که اگر طبیعت و جهان هستی به این نسبت ها پایبند هستند، پس همین نسبت ها می توانند در بازارهای مالی نیز قابل استفاده باشند. برای همین، تحلیل گران می توانند از این نسبت ها برای معامله در بازارهای مالی استفاده کنند.

- برای مثال فرض کنیم بازار با افزایش قیمت روبه رو شده و از آنجایی که تا ابد افزایشی نخواهد بود، شروع به اصلاح قیمت می کند. در این شرایط معامله گران می توانند با اعمال اندیکاتور فیبوناچی روی نمودار قیمت، سطوحی را که احتمال دارد قیمت از آنجا تغییر جهت داده و دوباره به حرکت صعودی خود ادامه دهد، پیدا کنند.

- علاوه بر این، اعداد فیبوناچی در نظریه موج الیوت نیز نقش پررنگی را ایفا می کنند. از این نظریه برای تشخیص چرخه های بازار استفاده می شود و یکی از ابزارهای قدرتمند تحلیل تکنیکال است. نکته ی مهم دیگر این است که از اعداد فیبوناچی و نسبت های طلایی آن می توان در تمام بازارهای مالی استفاده کرد. از گرفته تا و همگی پتانسیل لازم برای استفاده از فیبوناچی را دارند.

- چگونه از اعداد فیبوناچی برای تعیین سطوح حمایت و مقاومت استفاده کنیم؟

- سه سطح 23.6، 38.2 و 61.8 درصد معمولاً به عنوان سطوح حمایت و مقاومت در یک روند به حساب می آیند.

سه نسبت 23.6، 38.2 و 61.8 جزو پراستفاده ترین نسبت های فیبوناچی در بازارهای مالی هستند. برخی معامله گران از نسبت های 50 و 76.4 درصد نیز در معاملات خود استفاده می کنند که البته باید بگوییم سطح 50 درصد نسبت فیبوناچی به حساب نمی آید ولی سابقه نشان داده نمودارها به این عدد نیز عکس العمل نشان می دهند.

این نسبت ها را می توان با استفاده از اندیکاتور فیبوناچی روی نمودار قیمت یک دارایی رسم کرد. بدین ترتیب، سطوح احتمالی حمایت و مقاومت که در حالت عادی قابل شناسایی نبودند، نمایان می شوند. زمانی که قیمت یک دارایی بعد از افزایش قیمت، اصلاح کرده و به سطح 38.2 درصد می رسد معامله گران می توانند انتظار ورود خریداران و برگشت احتمالی بازار را داشته باشند. اگر این سطح نیز شکسته شود، این بار انتظار برگشت قیمت از سطح 50 درصد می رود.

به همین ترتیب، سطح 61.8 درصد نیز به عنوان آخرین سطح مورد انتظار برای برگشت قیمت در نظر گرفته می شود و اگر این سطح نیز شکسته شود، به احتمال زیاد به معنای تغییر روند و برگشت به سطح ابتدایی است.

برای رسم سطوح فیبوناچی یک قله و یک دره روی نمودار قیمت انتخاب شده و فاصله بین آن ها را به نسبت های گفته شده تقسیم می کنیم. سپس در هر سطح می توان با رسم یک خط افقی خطوط حمایت یا مقاومت را مشخص کرد. این روزها به لطف پیشرفت فناوری و ظهور ابزارهای نموداری پیشرفته برای نشان دادن قیمت یک دارایی، به راحتی می توان با انتخاب ابزار مخصوص فیبوناچی این سطوح را روی نمودار مشخص کرد.

چگونه در معاملات خود از فیبوناچی استفاده کنیم؟

برای استفاده از فیبوناچی در معاملات می توان در یک روند به دنبال اصلاح بود و در سطوح فیبوناچی انتظار برگشت قیمت را داشت.

از سطوح اصلاحی فیبوناچی معمولاً در استراتژی های معامله در روند استفاده می شود. اگر قیمت یک دارایی مثل «بیت کوین» (Bitcoin) دارای روند بوده و هم اکنون در حال اصلاح است، از سطوح فیبوناچی می توان برای تشخیص نقاط برگشت و باز کردن یک موقعیت معاملاتی در جهت حرکت روند استفاده کرد. ایده ی اصلی این است که به احتمال زیاد قیمت این دارایی از سطوح فیبوناچی حمایت خواهد شد و به حرکت خود در روند ادامه خواهد داد.

از اندیکاتور فیبوناچی می توان در مواقعی استفاده کرد که معامله گری مثل شما روند صعودی یا نزولی قیمت یک دارایی را که اخیراً اتفاق افتاده از دست داده است و اکنون می خواهد در اصلاح ها وارد معامله شود. با رسم سطوح 61.8، 38.2 و 23.6 درصد فیبوناچی روی نمودار می توان سطوح احتمالی برگشت قیمت را شناسایی کرده و به دنبال موقعیت های معاملاتی مناسب بود.

البته فراموش نکنید که اندیکاتور فیبوناچی نیز مانند هر اندیکاتور دیگر زمانی کارایی بیشتری خواهد داشت که با استراتژی های دیگر ترکیب شود. با استفاده از ترکیبی از اندیکاتورهای مختلف می توانید شانس شناسایی سطوح و روند قیمت یک دارایی را بهبود ببخشید و سودهای بیشتری کسب کنید.

سخن پایانی

اعداد فیبوناچی مجموعه ای از اعداد ریاضی هستند که با صفر و یک شروع شده و هر عدد بعدی از مجموعه دو عدد قبلی خود به دست می آید. موضوعی که این اعداد را جالب توجه می کند، نسبت های خاص میان این اعداد است که در همه جا می توان این نسبت ها را پیدا کرد.

از طبیعت و هنر و معماری گرفته تا جهان هستی، مثال های بی شماری از این نسبت های طلایی دیده می شود و برای همین بسیاری از معامله گران و تحلیل گران بازارهای مالی نیز از این نسبت ها برای تعیین سطوح خاص قیمت دارایی های مختلف استفاده می کنند.

در این بین بسیاری از افراد نیز چندان طرفدار نسبت های فیبوناچی نیستند و معتقدند هیچ جادویی در این بین وجود ندارد. با این حال از آنجایی که فیبوناچی و نسبت های طلایی آن بسیار مشهور هستند و اکثر معامله گران نیم نگاه خاصی به این سطوح دارند، معاملات زیادی در این نواحی انجام می شود و خواسته و ناخواسته حمایت ها و مقاومت های مهمی نیز در آن ها پدید می آید.

بنابراین شما هم می توانید با آشنایی با اعداد فیبوناچی در بازارهای مالی و نسبت های طلایی آن معاملات بهتری را در روندها شناسایی کرده و از این راه به سوددهی برسید.

اخبار فارکس ارزنو تاثیری زیادی روی فراز و نشیب های این بازار می گذارند. اگر فعال یا سرمایه گذار ارزهای دیجیتال هستید حتما پیگیر اخبار باشید